编者按:九层之台,始于累土,四载潜心,方有小成。金融论文是结合现实经济活动中出现的金融问题加以研究 并将研究成果描述出来的过程。大学四年转瞬即逝,盛宝金融科技商学院又一批学子们完成了他们的高质量毕业论文。由于现实经济活动可能涉及范围较广,需考虑的因素较多,为了让金融学子们能够更好的了解我们所能学习到的知识,以及对后世大家在金融行业的造诣不断走深,在此展示盛宝金融科技商学院优秀学子们的毕业论文献礼毕业季。

毕业论文这一痛并快乐的考验,虽然青涩,却是每一位大学学子青春时代最有价值的学术起点。在毕业季到来之时,学院微信公众号将陆续推出高质量本科毕业论文集萃,通过示范、带动与辐射作用,促进各专业各年级同学交流学习。

金融科技对我国商业银行盈利能力的影响研究――基于上市公司数据

2020级经济与金融专业 曹家莹

摘要:本文首先解释了什么是金融科技以及金融科技的发展现状,又根据金融科技与我国 商业银行盈利能力的影响关系提出相应假设,并选取了净资产收益率(ROE)作为被解 释变量, 由于数字化转型指数(DX)是一个综合性指标,金融科技又是数字化转型指数 中的重要组成部分,所以本文选取数字化转型指数作为核心解释变量, 同时选取了其他 可能影响商业银行盈利能力的变量,构造了回归模型,回归结果显示,金融科技的发展 对我国上市商业银行盈利能力产生有利影响;然后,本文又通过异质性分组回归,发现 金融科技对不同规模的商业银行盈利能力的影响是不一样的;此外, 本文又构建了中介 效应回归模型,回归结果发现,商业银行的经营效率存在显著的中介效应在金融科技和上市商业银行盈利能力之间。基于以上研究,本文最后从政府监管和商业银行内部两个层面提出相应的建议,为在金融科技发展背景下的商业银行持续发展提供参考。

关键词:金融科技;盈利能力;净资产收益率;商业银行;上市公司

研究设计

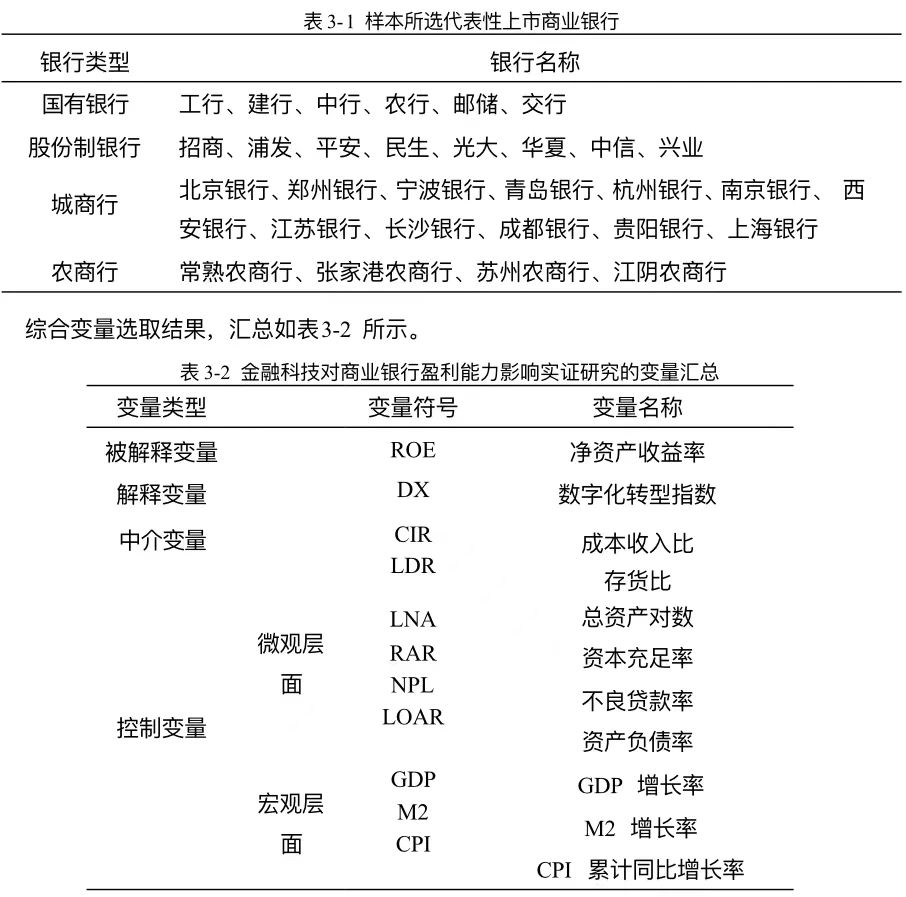

(一)样本选取与数据来源

为了跟深入全面的研究金融科技对商业银行的影响,本文选取了我国2011 年―2021 年 30 家上市商业银行, 其中国有银行有 6 家,股份制银行有 8 家,城市商业银行 12 家,农商行 4 家。数据均来源于各上市银行年报、国泰安数据库。30 家银行如下表 3- 1 所示。

(三)模型构建

根据上文研究假设 1、假设 2 ,以及被解释变量、解释变量和控制变量的选取,构建了金融科技对上市商业银行盈利能力影响的实证模型。建立实证模型如下:

ROEi, t = C + β1Dxi, t + β2LDRi, t + β3LNAi, t + β4RARi, t + β5NPLi, t+ β5LOARi, t + β6GDPi, t + β7M2i, t + β8CPIi, t + εi, t(1)

其中i=1,2,⋯⋯,30,t=2011,2012,⋯⋯,2021;i,t 表示第 i 家银行第 t 年的统计数据, C 为常数项,εi,t 为随机误差。

根据上文假设 3,研究商业银行经营效率在金融科技与商业银行盈利能力之间的中介作用,构建中介效应模型如下:

ROE = C + β1Dxt + β2Σcontrol + εi, t (2)

CIR = C + β1Dxt + β2Σcontrol + εi, t(3)

ROE = C + β1Dxt + β2CIRi, t + β3Σcontrol + εi, t(4)

其中 i=1,2,⋯⋯,30,t=2011,2012,⋯⋯,2021;it 表示第i家银行第 t 年的统计数据,C为常数项, εi,t 为随机扰动项。ROE 表示商业银行盈利能力,DX 表示金融科技指数,CIR 表示中介变量。

实证分析

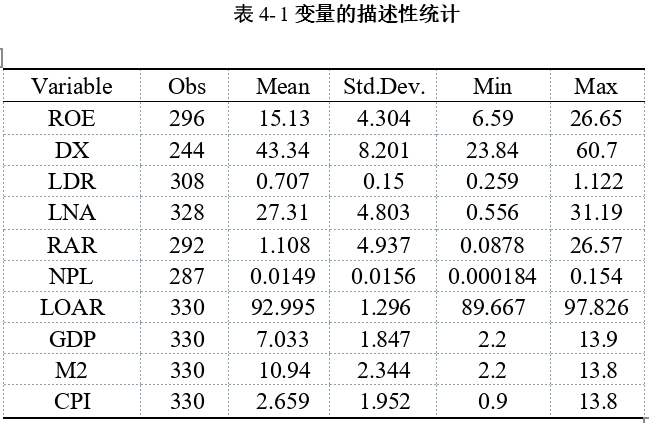

(一)描述性统计

在进行回归之前,首先对上文的变量进行描述性统计分析。

从表 4-1 中可发现,资产收益率(ROE)的均值为 15.13,标准差为 4.304,最小值为6.59,最大值为 26.65,说明不同类型的银行盈利能力差距还是较大的。数字化转型指数(DX)的最大值与最小值差距也较大,表明我国不同规模银行数字化转型水平差距较大。

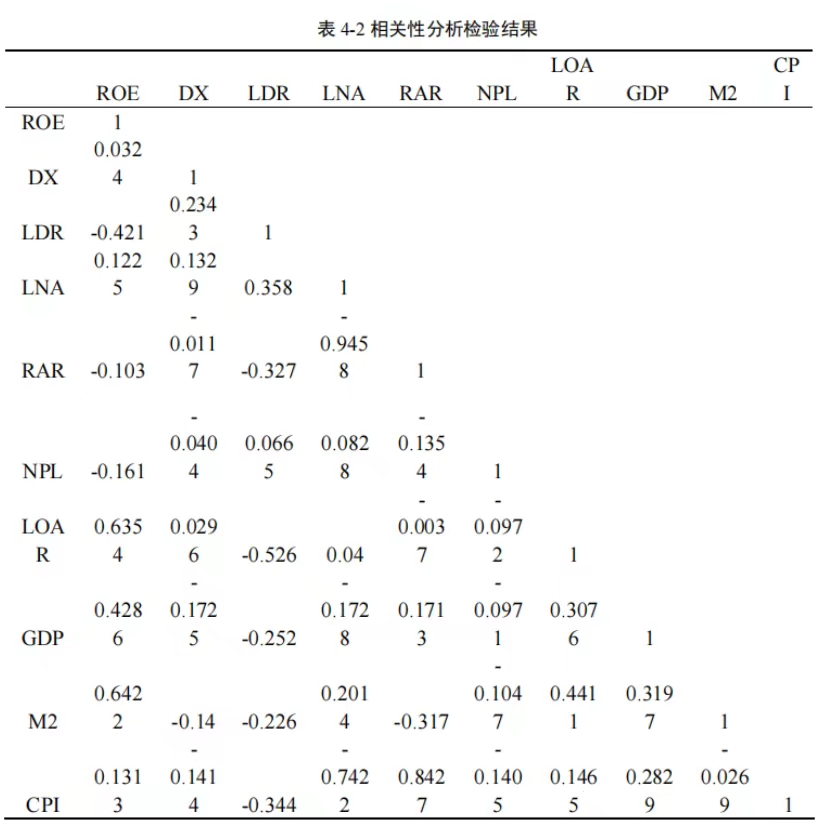

(二)相关性分析和多重共线性检验

对上述数据进行相关性检验,其相关分析的检验结果如下:

从上表中可以得出,净资产收益率(ROE)与数字化转型指数(DX)的相关性系数(0.0324)为正向的相关关系,这说明净资产收益率(ROE)与数字化转型指数(DX)存在正关性,且除了存货比(LDR)、资本充足率(RAR)、不良贷款率(NPL)其余控制变量的相关系数均为正相关。从表4中还可发现,数字化转型指数(DX)、存货比(LDR)、 总资产对数(LNA)、资本充足率(RAR)、不良贷款率(NPL)、GDP增长率、CPI累计同比增长率的相关系数均低于0.5以下,说明了各变量之间不存在多重共线性。为了进一步确认变量间是否存在多重共线性,下文将进行VIF检验。

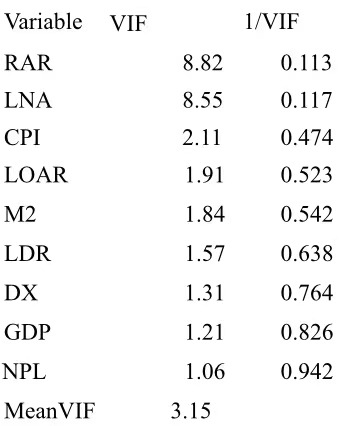

表4-3多重共线性检验结果

从表4-3中可发现,VIF最高值为8.82,其余所有控制变量VIF的值均未超过10,1/VIF的值也没有超过1以上,在多重共线性检验中,大于5时可认为存在多重共线性,表中可发现除了资本充足率(RAR)和不良贷款率(LNA)大于5之外,剩余变量VIF都是小于5的,说明了变量之间不存在多重共线性。

(三)基准回归分析

基准回归的模型如下:

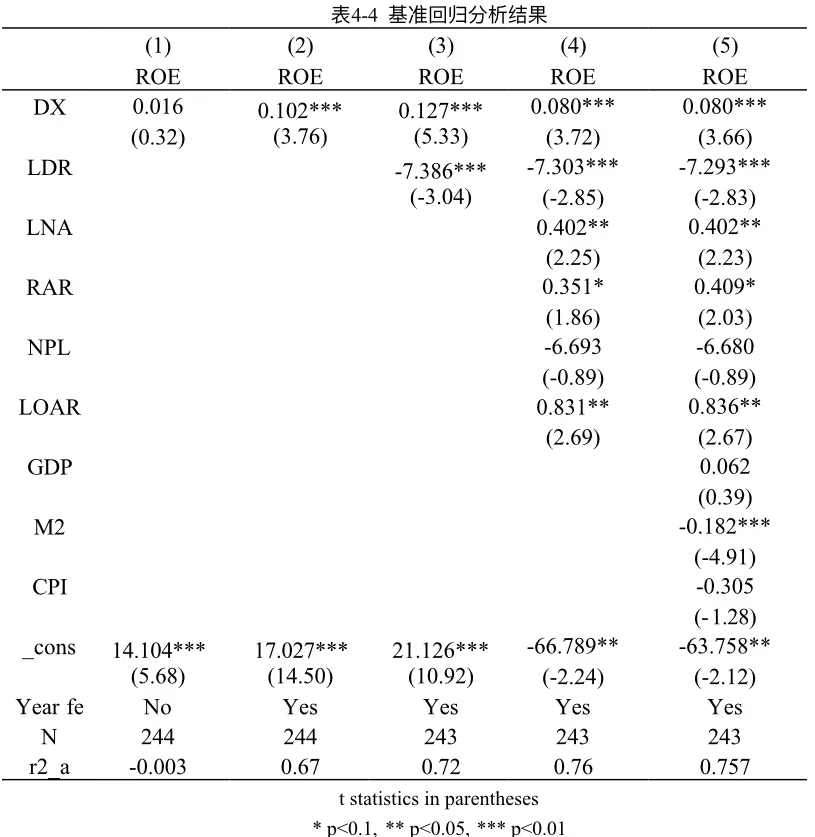

表 4-4 展示了基准回归的检验结果, 具体来看:表(1)列仅包含了数字化转型指数 (DX)对净资产收益率(ROE)的单变量回归分析, 其回归系数为 0.016,表明数字化 转型指数与 ROE 之间存在正相关关系,但该关系在统计上并不显著。当我们进一步控 制年份固定效应后, 如表(2)列所示, 回归系数上升至 0.102,且显著性水平达到 1% , 这表明在控制了年份因素后,数字化转型对 ROE 的正向影响更加显著。最后,表(3) 列在加入存货比(LDR)作为控制变量后的回归结果显示, 回归系数进一步增加至 0.127, 这表明在控制了其他可能影响 ROE 的因素后, 数字化转型对 ROE 的正向影响依然稳健且显著。这些发现为我们理解数字化转型对银行盈利能力的影响提供了有力证据。表(4)列是加入了总资产对数(LNA)、资本充足率(RAR)、不良贷款率(NPL)以及资产负债率 (LOAR)四个微观层面的控制变量后的回归结果, 其回归系数为 0.08,且达到 1%水平上 显著;表(5)列是加入了 GDP 增长率、 M2 增长率、 CPI 累计同比增长率三个宏观层面 的控制变量后的回归结果, 得出的回归系数为 0.08,且在达到了 1%显著水平。从整个 回归结果来看,数字化转型整体上给商业银行盈利能力带来了有利的影响, 这也验证了本文的假说 1。

(四)异质性检验

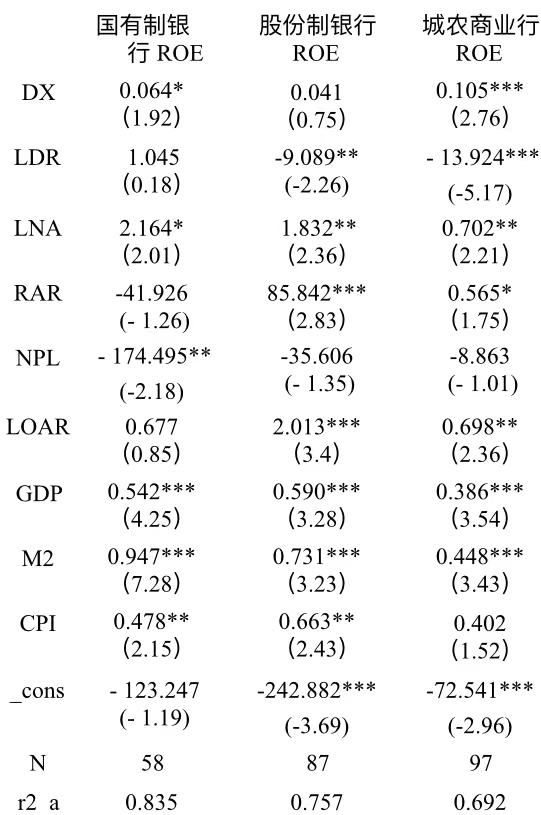

将选取的样本分为国有制银行、股份制银行、城市农村商业银行, 分样本进行检验,检验结果如下:

表 4-5 异质性检验结果

如表4-5 所示,国有制银行、股份制银行和城农商业银行的系数分别为 0.064、0.041、0.105 与金融科技呈正相关。国有制银行与城农行分别通过了 10%和 1%的显著性检验,而股份制银行并未通过显著性检验。综上分析可看出, 规模不同的银行, 金融科技对其自身盈利能力的影响是不同的,从而验证了假设 2。

(五)稳健性检验

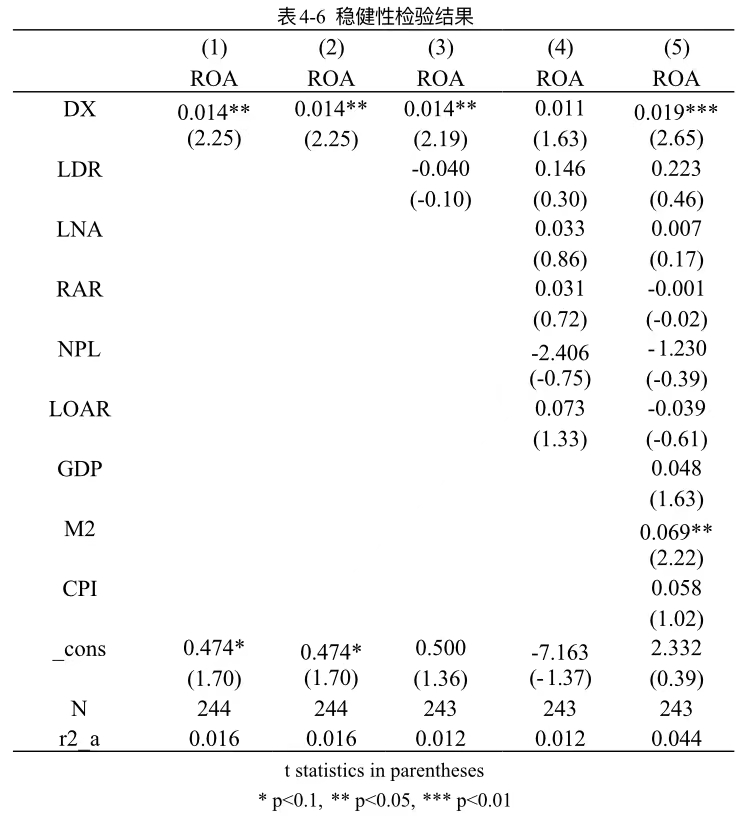

为验证研究结果的稳健性,本文采取了替换变量法,具体操作是用总资产收益率 (ROA)替代原有的净资产收益率(ROE)作为被解释变量。模型稳健性检验结果如表 4-6 所示:

如表 4-6,被解释变量(ROE)替换为总资产收益率(ROA)后得出的回归系数的 大小发生了变化, 正负相关性并未发生变化, 且(1)列、(2)列和(3)列显著性水平 都达到了 5%,第(5)列的显著性水平达到了 1%。所以可以得出:被解释变量的更改 不会导致实证分析结果发生变化, 说明了实证结果是较为准确和完整的。因此可以得出结论:本文所选的回归模型估计是稳健的。

(六)中介效应检验

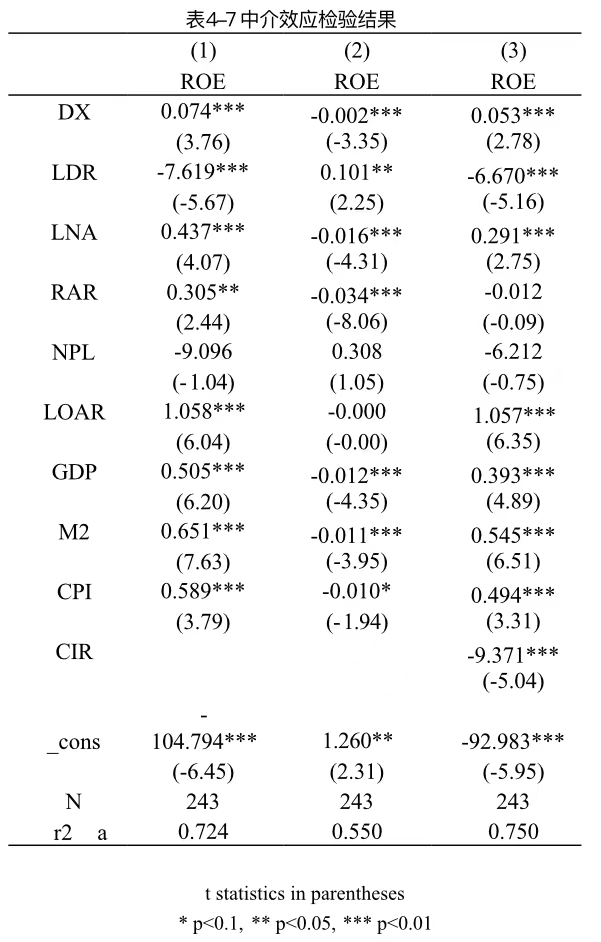

中介效应检验结果如表 4-7 所示:

成本收入比=成本/收入, 其值越小越好。在表 9 中可看出, 成本收入比与金融科技 呈负向显著性,且达到了 1%的显著,这说明了金融科技的应用有助于降低成本,提高效率,进而使得成本收入比下降,增强企业的盈利能力,从而验证了假设 3。

结论

当前,数字经济是当前我国经济增长的重要引擎,我国金融科技在过去几年的发展成 果显著,整体竞争力已排在世界前列。在近几年商业银行公布的年报中,“金融科技”出现得更加频繁,寄希望于金融科技赋能自身的多家商业银行都加大了金融科技投入,但现有研究对于金融科技对商业银行盈利能力的影响尚未达成一致结论,且缺乏对其中影响机制的具体研究。因此,本文以 2011―2021 年 A 股上市公司为样本,实证金融科技对商业银行盈利能力的影响,为商业银行如何适应金融科技发展提供了见解。研究有如下发现:(1)金融科技的发展对我国上市商业银行盈利能力产生有利影响。(2)金融科技对不同规模的商业银行盈利能力的影响是不一样的。(3)金融科技通过提升经营效率的中介效应,来增强银行盈利能力。